Część danych ekonomicznych czeka na Wall Street w tym tygodniu, gdy zbliżają się inwestorzy Ostatnie posiedzenie Rezerwy Federalnej w celu ustalenia stopy procentowej W tym roku.

Nowe odczyty dot Indeks cen producentów (PPI) – który mierzy inflację na poziomie hurtowym – Zamówienia na dobra trwałe i zaufanie konsumentów zajmują pierwsze miejsce w kalendarzu ekonomicznym. Tymczasem niektóre inne raporty o zarobkach zamkną kurtynę sezonu sprawozdawczego za trzeci kwartał.

Przedstawiciele banku centralnego USA mają się spotkać w dniach 13-14 grudnia jest oczekiwany podwyższyć referencyjną stopę procentową o 50 punktów bazowych. Dochód członków Rezerwy Federalnej a Okres wyłączenia przed montażemco ogranicza możliwość zabierania głosu przed spotkaniami poświęconymi kształtowaniu polityki.

Publikacje danych uważnie obserwowane pod kątem dowodów z Fed obejmują miesięczny raport o zatrudnieniu, który Prognoza na listopad sprawdziła się w piątekI dane CPI – po tym Wyjazd 13 grudnia Są to dwie najbardziej wszechstronne publikacje ekonomiczne, których urzędnicy używają do ustalania polityki. Do czasu opublikowania nowych danych o CPI, miara ceny producenta pozwoli handlowcom ponownie spojrzeć na kierunek inflacji.

Ekonomiści ankietowani przez Bloomberg spodziewają się, że wskaźnik cen producentów w listopadzie wzrośnie o 0,2%, co oznacza wzrost równy miesiącowi temu, przy jednoczesnym spadku do 7,1% z 8,0% rok do roku w tym okresie. Oczekuje się, że bazowy PPI, który nie obejmuje zmiennych składników żywności i energii, wzrośnie o taką samą marżę miesięczną jak odczyt główny, spadając z 5,8% do 6,7% r/r.

Obraz inflacji mógłby zacząć wyglądać inaczej, gdyby nie Stany Zjednoczone Ledwo uniknął ogólnokrajowego strajku kolejarzypostój, który miał się wydarzyć Gospodarka została zniszczona Szczególnie mocno uderzyło to w hurtowników po tym, jak Kongres pospiesznie przyjął ustawę nakładającą warunki ze wstępnej umowy zawartej we wrześniu.

W obecnej sytuacji oczekiwania na podwyżkę stóp procentowych o 50 punktów bazowych w przyszłym tygodniu są takie same dzielone przez rynki i Wielka Wall Streetzwłaszcza po tym, jak była to w dużej mierze opinia Potwierdzone przez prezesa Rezerwy Federalnej Jerome’a Powella Środa podczas przemówienia w Waszyngtonie

„Polityka pieniężna wpływa na gospodarkę i inflację z niepewnymi opóźnieniami, a pełne skutki naszego dotychczasowego szybkiego zacieśnienia polityki pieniężnej nie są jeszcze odczuwalne” – powiedział. „Dlatego sensowne jest, abyśmy zmniejszyli tempo naszych wzrostów cen, gdy zbliżamy się do poziomu powściągliwości, który będzie wystarczający do obniżenia inflacji”.

Powell dodał, że „czas na dostosowanie tempa podwyżek stóp procentowych może nadejść już po grudniowym posiedzeniu”.

I chociaż oczekiwania na odwrócenie się w dół od maksimów 0,75% osiągniętych w ciągu ostatnich czterech spotkań są mocno wyceniane, inwestorzy zastanawiają się teraz, jak daleko posunie się kampania zacieśniania polityki banku centralnego, jak daleko posunie się stopa Fed i jak długo potrwa ostatni. Zostań tam przed cięciami.

Bank of America oczekuje, że ostateczna cena wyniesie A Zakres 5,00%-5,25%pogląd podzielany przez wielu jego rówieśników z wielkich banków, chociaż główny ekonomista Bank of America, Michael Gapin, spekulował w rozmowie telefonicznej z dziennikarzami w zeszłym tygodniu, że stopa procentowa może wzrosnąć do 6% z powodu ogromnego rozmachu na rynku pracy.

„Ryzyko dla naszych perspektyw polityki Fed jest przesunięte w kierunku wyższych ostatecznych stóp procentowych, biorąc pod uwagę utrzymującą się nierównowagę między podażą pracy a popytem na nią”, stwierdzili stratedzy Banku Bofa pod przewodnictwem Gabena w notatce opublikowanej w piątek po listopadowym raporcie o gorącym zatrudnieniu. „Wolne tempo wzrostu wydaje się odpowiednie z punktu widzenia zarządzania ryzykiem, ale naszym zdaniem silna sytuacja na rynkach pracy prawdopodobnie oznacza, że Fed będzie musiał pochylić się w kierunku robienia więcej, a nie mniej, aby sprowadzić inflację do trwałego spadku. ścieżka.”

Przy wolniejszym tempie i pozornie ostatecznym zatrzymaniu bieżących stóp procentowych, uwaga Wall Street skupiła się na długoterminowych skutkach wyższych stóp procentowych dla wzrostu. W cotygodniowym komentarzu Ross Mayfield z Baird i Nicholas Bonsack, prezes i szef strategii portfelowej w Strategas, firmie Baird, przewidują, że nawet jeśli inflacja będzie nadal spadać, koszt uzyskania poziomu od 4% do długoterminowej stabilności cen dla Fedu. Cel 2% staje się „stopniowo wyższy”.

„Prawdopodobnie nastąpi to wraz z pewnymi znaczącymi wstrząsami między przedsiębiorstwami a rynkiem pracy” – napisali w notatce. „Ostatecznie uważamy, że zwolnią tempo podnoszenia stawek, a następnie zajmą dużo czasu, aby obserwować krajobraz i wpływ, jaki może mieć”.

Pogląd ten podzielał dyrektor generalny BlackRock, Larry Fink, który powiedział na konferencji w zeszłym tygodniu, że jest przekonany, że inflacja spadnie – ale nie do poziomu 2% i do połowy. okres recesji gospodarczej.

Podczas środowego szczytu Dealbook w Nowym Jorku Fink wyraził swoje obawy przed obudzeniem się w świecie stóp procentowych „2ish-3%” z inflacją „3-4%.

W innym miejscu w przyszłym tygodniu spotkanie OPEC+ w ten weekend postawi rynki energii w centrum uwagi. Kartel naftowy zgodził się Utrzymanie obecnych poziomów produkcji Aby ocenić światowy rynek ropy naftowej, gdy niepewność co do Chin i Rosji unosi się nad towarem. Stany Zjednoczone dołączyły w piątek do Unii Europejskiej, Grupy Siedmiu Narodów i Australii, ograniczając cenę rosyjskiej ropy do 60 dolarów za baryłkę.

Na froncie zarobków, finał sezonu Zupa majora Campbella (CPB), GameStop (GME), firmy Broadcom (AVGO), ciągnący się (CHWY), lululemon lekkoatletyka (Lulu), wyrocznia (ORCL).

Podczas gdy trzeci kwartał przyniósł znacznie lepsze wyniki niż się obawiano, stratedzy z Wall Street ostrzegali przed zerowym wzrostem zysków.

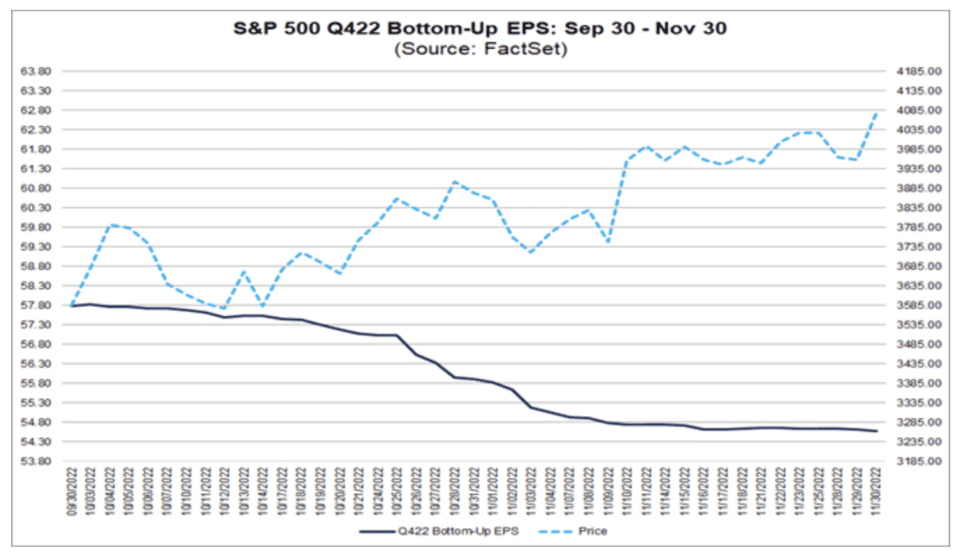

W październiku i listopadzie analitycy obniżyli szacunki zysków spółek z S&P 500 za czwarty kwartał o ponadprzeciętny margines, zgodnie z Dane z badań FactSet. Oddolny szacunek EPS za czwarty kwartał spadł o 5,6% do 54,58 USD z 57,79 USD w okresie od 30 września do 30 listopada.

„Jest coś do powiedzenia na temat idei, że inflacja stwarza iluzję monetarną, że sprzedaż i zyski pozostają wysokie po prostu dlatego, że ceny są wyższe, zwłaszcza w stosunku do tego, co można by uznać za normalny spadek zysków związany z recesją” — Mayfield i Bonsack powiedział również w swojej cotygodniowej notatce. „Kiedy to połączysz, wygląda na to, że gospodarka nie ucierpiała tak bardzo”.

W związku z tym dodali: „To, na czym bardzo się koncentrujemy, to marże zysku korporacji i poziom rentowności, i zaczynamy dostrzegać naprawdę ostry ból w całym krajobrazie. Spodziewamy się, że szacunki zysków będą nadal spadać, ponieważ firmy kontynuują osłabić wytyczne, a koszty nadal rosną”.

–

Kalendarz ekonomiczny

Poniedziałek: S&P Global US Services PMIlistopad (oczekiwano 46,1, 46,1 w porównaniu z poprzednim miesiącem); S&P Global US Composite PMIlistopadowy finał (46,3 w porównaniu z poprzednim miesiącem); Zamówienia fabrycznepaździernik (oczekiwano 0,7%, 0,3% w stosunku do poprzedniego miesiąca); Zamówienia na dobra trwałePaździernik końcowy (1,0% w stosunku do poprzedniego miesiąca); Towary trwałe z wyłączeniem transportuPaździernik końcowy (oczekiwane 0,5%, 0,5% w stosunku do poprzedniego miesiąca); Zamówienia na dobra kapitałowe niezwiązane z obronnością, z wyłączeniem samolotówPaździernik końcowy (0,7% w stosunku do poprzedniego miesiąca); Przesyłki dóbr kapitałowych niezwiązanych z obronnością, z wyłączeniem statków powietrznychPaździernik końcowy (1,3% w stosunku do poprzedniego miesiąca); Indeks usług ISMlistopad (oczekiwane 53,5, 54,4 w porównaniu z poprzednim miesiącem)

Wtorek: Bilans handlowyPaździernik (77,0 mld USD, prognoza 73,3 mld USD)

Środa: Wnioski o kredyt hipoteczny MBAza tydzień kończący się 2 grudnia (-0,8% w stosunku do poprzedniego tygodnia); produktywność pozarolniczaostatni trzeci kwartał (oczekiwane 0,3%, 0,3% w stosunku do poprzedniego kwartału); jednostkowe koszty pracyostatni trzeci kwartał (oczekiwano 3,5%, 3,5% w porównaniu z poprzednim kwartałem); bilans konsumentapaździernik (oczekiwano 26,500 mld USD, 24,976 USD w porównaniu z poprzednim miesiącem)

Czwartek: Stopy bezrobociaza tydzień kończący się 3 grudnia (225 000 w porównaniu z poprzednim tygodniem); Kontynuacja roszczeńza tydzień kończący się 26 listopada (1,608 mln w porównaniu z poprzednim tygodniem)

Piątek: Ostateczna prośba PPIw ujęciu miesięcznym, listopad (oczekiwane 0,2%, 0,2% w stosunku do poprzedniego miesiąca); PPI z wyłączeniem żywności i energiiw ujęciu miesięcznym, listopad (oczekiwane 0,2%, 0,2% w stosunku do poprzedniego miesiąca); PPI z wyłączeniem żywności, energii i handluw ujęciu miesięcznym, listopad (oczekiwane 0,2%, 0,2% w stosunku do poprzedniego miesiąca); Ostateczna prośba PPIw ujęciu rocznym, listopad (oczekiwano 7,1%, 8,0% w stosunku do poprzedniego miesiąca); PPI z wyłączeniem żywności i energiiw ujęciu rocznym, listopad (oczekiwano 5,8%, 6,7% w stosunku do poprzedniego miesiąca); PPI z wyłączeniem żywności, energii i handlurok do roku, listopad (5,4% w stosunku do poprzedniego miesiąca); Hurtowa sprzedaż biznesowaw ujęciu miesięcznym, październik (0,4% w stosunku do poprzedniego miesiąca); zapas hurtowymiesiąc do miesiąca, październik ub.r. (0,8% w porównaniu z poprzednim miesiącem); Nastroje Uniwersytetu Michigan, Pierwszy grudnia (oczekiwano 56,8, 56,8 w porównaniu z poprzednim miesiącem)

–

Kalendarz zarobków

Poniedziałek: gitlab (GTLB), sumologiczne (sumo)

Wtorek: AeroVironment (AVAV), Strefa automatyczna (AZOWY), generał Casey (Kasia) , Wszechświat (POŁĄCZ), Dave Webster (gra), MongoDB (mdb), Sygnet Biżuteria (SIG), poprawka ściegu (SFIX) i marki Smith & Wesson (swbi), Bracia Toll (TOL)

Środa: Brązowy brygadzista (BF.B), Zupa Campbella (CPB), C3.ai (Amnesty International), GameStop (GME), Korn/Prom (KFY), lovsac (miłość), początkowy wylot (OLLI), magazyn matematyczny (SPWH), Thor Industries (chociaż), United Natural Foods (UNFI), systemy Verint (wrnt)

Czwartek: od Broadcoma (AVGO), ciągnący się (CHWY), sina (CIEN), hurtownia Costco (koszt), DocuSign (DOKUMENT), dom (Domo), cześć grupo (Momo), lululemon lekkoatletyka (Lulu), napoje narodowe (syczeć), PR (R), Ośrodki Vail (MTN)

Piątek: Lee Otto (LI), objawienie (ORCL)

–

Alexandra Semenova jest korespondentką Yahoo Finance. Śledź ją na Twitterze @pracownik

Kliknij tutaj, aby zobaczyć najnowsze wskaźniki giełdowe Yahoo Finance

Przeczytaj najnowsze wiadomości finansowe i biznesowe z Yahoo Finance

Pobierz aplikację Yahoo Finance dla jabłko lub android

Śledź Yahoo Finance na Twitterze Świergoti Facebooki Instagrami Flipboardi LinkedinI Youtube

„Amatorski przedsiębiorca. Profesjonalny ekspert od internetu. Człowiek zombie. Nieuleczalny badacz popkultury”.